投資初心者が資産形成のために投資を始めるには「つみたてNISA」からが良い、と当ブログではおすすめしています。

この記事ではその前提で、投資信託選びのポイントやおすすめの投資信託の紹介を書きます。

最初にズバリおすすめを書いてしまうと、eMAXIS Slim(イーマクシス・スリム)シリーズの、「全世界株式(オール・カントリー)」または「米国株式(S&P500)」のどちらかです。

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 米国株式(S&P500)

地球全体に丸ごと投資するイメージの「全世界株式(オール・カントリー)」であれば、投資先を調べたり判断する必要がありませんから、万人向けです。

米国株のほうに将来性を感じる、という方なら「米国株式(S&P500)」が向いているかもしれません。(わたしは米国株集中投資をしています)

「Slim」が付いていない、ただの「eMAXIS」シリーズも販売されています。

Slimシリーズは、低コストである(スリム化した)ことが売りの後継商品です。従来の低コストではない「ただのeMAXIS」も引き続き販売されており、紛らわしいです。

内容は同じで、コストが高いという絶対に買ってはいけない商品なので、購入する際は間違えないようによく確認してください。買うべきは「Slim」が付いている方です。

それでは、選定のポイントや具体的な商品の紹介をしていきます。

投資信託選びのポイントは「長期・分散」、「低コスト」

投資初心者が心がけるべきポイントは、「分散投資を長期で続けること」です。逆に近づいてはいけない投資は「短期集中投資」です。

そのため、購入する投資信託は以下のポイントを抑える必要があります。

- 長期で右肩上がりが期待できる

- 投資対象が分散されている

- 保有コストが低い

「長期・分散」の条件を満たす投資先とは

堅実な資産形成のためには、急な値動きが少ないもの、ゆっくりでも着実に右肩上がりで価格が上昇していくもの、そういうものを投資先に選ぶべきです。

そしてその優良商品を、10年・20年・30年〜と、長期間保有するのです。途中で売却してはいけません。

時間はかかりますが、これが投資初心者でも利益が出せる必勝法、万人向けの資産運用の心得です。

さて、何十年も右肩上がりを続けるなんて、そんな都合の良い投資対象あるのでしょうか?

投資に絶対は無いと思いますが、それに近しいものがあります。「インデックス・ファンド」です。

市場全体に投資すれば、長期で右肩上がりが期待できる

長期投資ならどんな商品へ投資しても利益が出る、というわけではありません。

少数の銘柄や特定の業界に集中投資してしまうと、企業の業績不振や業界の変革などがあると保有資産に大ダメージを受けます。かといって、企業分析、業績や業界動向に目を光らせたり、タイミングを図って売買するのは投資初心者には難しいことです。それを何十年も継続して勝ち続けるなんて現実的ではありません。

一度買ったらほったらかしで右肩上がりを続けてくれるようなもの。そういう投資先が理想です。

それは「市場全体を丸ごと保有する」ことで実現できます。

ある企業が没落しても別の企業が頭角を表すでしょう。特定の企業ではなく、市場全体で見れば将来にわたって右肩上がりを続けてくれることが期待できます。

また、さらに視野を広げて、世界経済全体を包含する市場に投資することができれば、さらに安心です。

現在は発展途上でもこれから成長する国もあれば、逆に先進国でも衰退する国もあるでしょう。戦争や政治不安で混乱することもありえますから、世界経済と言えども短期的に停滞する場面はあるかもしれません。

しかし、特定の国や地域ではなく人類全体に投資していると言ってもよいのですから、人類の発展を信じるのなら将来的には右肩上がりが期待できます。

自分の一生のうちに、この世界でどんなことが起こるのか予測することはできませんが、集中投資を避けて広く分散した投資先を選んでおけば、数十年先まで保有する上であれこれ悩む必要はないのです。

投資信託を購入すれば、市場全体への分散投資が実現できる

日本国内で言えば、「日経平均」の株価指数を構成する225銘柄へまとめて投資できるものや、米国で言えば、「NYダウ」の30銘柄、「S&P500」の500銘柄へまとめて投資できる投資信託があります。こういった投資信託を使えば、一つ一つの銘柄を購入しなくとも、丸ごと保有することが可能です。

株価指数(インデックス)に連動した運用を行うため、「インデックス・ファンド」と呼ばれます。これ一つで、数百〜数千銘柄に分散投資を行うことができます。

全世界の株式に分散投資できるインデックス・ファンドもあります。

投資先の企業を選ぶ必要もなければ、日本にするか米国にするか、などといった国を選ぶ必要もありません。調査不足や判断ミスといった過ちが起こり得ない、確実に資産が増える投資先と言えます。

全世界株式インデックス・ファンドの投資信託を購入し、長期間保有するという手法は、最強のほったらかし投資です。

また、現在は米国株投資が人気です。

分散は広いほどリスクを低減できますが、その分、低成長の国も含んでしまいますから、高成長の国の値上がりが薄まってしまうという側面もあります。値動きがマイルドになる反面、充分な利益を得るのに長い年月がかかります。

その点、米国株インデックス・ファンドであれば、米国企業の成長力をダイレクトに享受できます。

米国は他国と比べて、将来的な人口動態や投資環境・法整備の充実といった理由で魅力的な投資先です。全世界株投資よりも米国株集中投資を選ぶ人も少なくありません。100年先も安心かと言われるとわかりませんが、10年・20年先くらいであれば、右肩上がりの成長を信じられる投資先と思います。

全世界株式または米国株式の「インデックス・ファンド」に投資すべし

投資信託は保有コストが低いものを選ぶ

証券会社で個別の株式を購入すると、売買手数料が発生します。

投資信託の場合も手数料が発生する場合がありますが、最近は「ノーロード」と言って、手数料ゼロで購入できる場合が多いので、売買手数料はあまり気にしなくてよいでしょう。

投資信託で資産運用する上で注目すべきは、ランニング・コスト(信託報酬)です。

投資信託の保有コスト「信託報酬」

投資信託は、保有しているだけで費用が発生します。

「信託報酬」と呼ばれます。運用会社がその投資信託を管理するために発生する諸々のコストで、購入者が負担する分の費用です。数百銘柄も分散投資をしてくれているわけですから、その手間に対して無料というわけにはいきません。

これは、何もしなくても毎年かかる費用です。公共料金のように自分で支払いをするようなことはなく、保有額から自動的に引かれます。

100万円の1%、つまり1万円が信託報酬として支払われ、仮に値上がりが全く無かったとしたら、保有額は99万円になります。

翌年、やはり値上がり分を考慮しないとして、99万円の1%、9,900円が信託報酬として支払われ、保有額は980,100円になります。

実際は株価の値上がり等により保有額は購入時より上がっていく(「評価額」と言います)ことが期待できますので、信託報酬以上の値上がりがあれば上記のように資産が年々減っていくことはないです。

低コストにこだわる

投資信託選びは、低コストにこだわりましょう。何十年も保有を続けるのです。コンマ数%も馬鹿にできません。

例えば、運用利回り年率4%の投資信託があったとします。全く同じ内容で、信託報酬がそれぞれ「Aファンド:1%」のものと「Bファンド:2%」のものがあったとしたら、

- 信託報酬1%のAファンドは、実質利回りが3%

- 信託報酬2%のBファンドは、実質利回りが2%

と言えます。

Bファンドは、利益が半分になってしまうことになります。信託報酬が2%もあるなら、元々の利回りが5%以上はないと、Aファンドに負けてしまいます。しかし、利回りが高いということは、それだけハイリスクな商品である可能性も高いです。

全く同じ中身(S&P500指数に連動する、等。期待できる利回りも同じ)なのに、信託報酬が異なる投資信託がいくつも販売されています。なるべく安いものを選ぶようにしたいです。

上記の説明用の例では、1%, 2%などと書きましたが、これは高すぎます。高くても0.5%以下、できるだけ0.3%以下のものを選びたいです。

信託報酬の目安は、0.3%以下

信託期間に注意

最後に、投資信託を選ぶ上で知っておきたい項目として「信託期間」があります。

投資信託の詳細は「目論見書」という説明書で確認できます。前述の投資先や信託報酬についても、目論見書で確認できます。

目論見書を確認すると、「信託期間」や「繰上償還」という項目があります。これもおさえておきたい重要な部分です。

投資信託には期限付きのものがあります。

5年間とか10年間とか期間を決めて運用開始しており、その期限が到来すると運用終了です。せっかく長期保有したくて購入しても、強制的に売却することになります。

長期の資産形成のために購入する投資信託は、「信託期間=無期限」で設定されているものを選ぶようにしましょう。

また、「繰上償還」と言って、信託期間が無期限だったり期限が到来していない場合でも、何らかの理由で運用が継続できないと判断された場合、強制的に運用終了する仕組みがあります。

目論見書には、繰上償還を適用する条件が記載されています。ほとんどの場合は運用を維持できるだけの契約口数に満たないケースのようです。本記事で紹介しているファンドは人気があり繰上償還の心配をする必要はないと思いますが、マニアックなファンドや新しく設定されたばかりのファンドの購入を検討する場合は、要注意です。

信託期間が無期限のファンドを選ぶ

以上、投資信託を選ぶポイントとして、長期・分散投資ができるもの、低コストのもの、信託期間の心配のないもの、と言った点を紹介しました。

つみたてNISA対象の投資信託なら、これらのポイントは全てクリアしているはずですので、心配する必要はないとは思いますが、比較・検討する上では理解しておきたい内容です。

それでは次章で、具体的なおすすめ商品を紹介します。

おすすめの投資信託(インデックス・ファンド)

冒頭でも紹介しましたが、おすすめの投資信託(インデックス・ファンド)について説明します。鉄板商品ですから、色々なサイトでもおすすめされているかと思います。

いずれも、分散された投資先に長期投資ができる、低コストなファンドです。

| ファンド | 投資先 | 銘柄数 (概数) | 信託報酬 (税込) |

|---|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 全世界株 | 3,000 | 0.1144% |

| eMAXIS Slim 米国株式(S&P500) | 米国株 | 500 | 0.0968% |

| 楽天・全世界株式インデックス・ファンド | 全世界株 | 8,000 | 0.212% |

| 楽天・全米株式インデックス・ファンド | 米国株 | 4,000 | 0.162% |

| SBI・V・全米株式インデックス・ファンド | 米国株 | 4,000 | 0.0938% |

| SBI・V・S&P500インデックス・ファンド | 米国株 | 500 | 0.0938% |

eMAXIS Slim 全世界株式(オール・カントリー)

三菱UFJ国際投信が運用するeMAXIS Slimシリーズの一つで、全世界の株式「約3,000銘柄」に分散投資できる投資信託です。

- 投資先:全世界の株式、約3,000銘柄

- 株価指数:MSCI オール・カントリー・ワールド・インデックスに連動した運用

- 信託報酬:年率0.1144%(税込)

- 信託期間:無期限

- 運用会社:三菱UFJ国際投信

詳細はリンク先の『交付目論見書』を参照してください。

「投信ブロガーが選ぶ! Fund of the Year」で、2019年、2020年と2年連続1位を獲得しています。投資に詳しいブロガーの皆さんから高い人気のあるファンドです。

全世界約50ヵ国・地域の銘柄を保有できるという、究極の分散投資が手軽に実現でき、間違いなく投資初心者へおすすめできる投資信託です。

ファンドの紹介は別の記事でもまとめています。

全世界株式インデックスの競合ファンド

同じく全世界株式へ投資できる投資信託が他の運用会社から出ています。eMAXIS Slimの競合商品となりうるものを紹介します。

- 投資先:全世界の株式、約8,000銘柄

- 株価指数:FTSE グルーバル・オールキャップ・インデックスに連動した運用(バンガード社のETF「VT」)

- 信託報酬:年率0.212%(税込)※信託報酬0.132%+VTの経費率0.08%

- 信託期間:無期限

- 運用会社:楽天投信投資顧問

全世界株式への投資をする場合は、この投資信託もおすすめできる良い商品です。

【補足】投資先の約60%が米国株式

構成銘柄について補足します。

「全世界の株式に分散」と言っても、均等に分散しているわけではありません。規模の大きい企業は割合が大きくなります。

例えば、組入銘柄の上位1位はアップルで3.6%、2位はマイクロソフトで3.3%、3位はアマゾンで2.2%です。もし3,000銘柄が均等なら、1銘柄あたり0.03%程度になるはずです。その100倍近くも多く含まれています。

国別で見ると、1位の米国が59.3%、2位の日本が5.7%、3位のイギリスが3.4%です。先進国の株式で82.6%を占めています。(いずれも2021年10月の月次レポートより)

次に説明する「米国株式(S&P500)」と迷う人も少なくないと思いますが、「大部分が米国株である」という点は理解しておいた方が良いでしょう。

eMAXIS Slim 米国株式(S&P500)

もう一つのおすすめ、同じく三菱UFJ国際投信が運用するeMAXIS Slimシリーズの一つ、米国の優良大型株「500銘柄」に分散投資できる投資信託です。

- 投資先:米国の優良大型株式、500銘柄

- 株価指数:S&P500指数に連動した運用

- 信託報酬:年率0.0968%(税込)

- 信託期間:無期限

- 運用会社:三菱UFJ国際投信

詳細はリンク先の『交付目論見書』を参照してください。

こちらの商品も「投信ブロガーが選ぶ! Fund of the Year」で上位の常連で、2020年は9位を獲得している人気のファンドです。

人気投票では1位の「全世界株式(オール・カントリー)」に差をつけられている印象があるかもしれませんが、ベスト10入りはすごいですし、純資産総額では倍以上の差をつけています。

- Slim 全世界株式(オール・カントリー):純資産総額3,224億円

- Slim 米国株式(S&P500):純資産総額7,394億円

2021年10月の月次レポートの数字です。オール・カントリーは追い上げていますが、未だS&P500の独走状態です。

つまり、「売れている」商品ということです。

著名投資家ウォーレン・バフェット氏も奥様に向けた遺言書で、残された資産はS&P500で運用するよう書いたとも言われています。長期の資産運用に適した投資信託と言えるでしょう。

ファンドのデータは別の記事でもまとめています。

米国株式インデックスの競合ファンド

同じくS&P500へ投資できる投資信託や米国市場全体へ投資できる投資信託があります。eMAXIS Slimの競合商品となりうるものを紹介します。

- 投資先:米国の株式、約4,000銘柄(米国株式市場ほぼ全体)

- 株価指数:CRSP USトータル・マーケット・インデックスに連動した運用(バンガード社のETF「VTI」)

- 信託報酬:年率0.162%(税込)※信託報酬0.132%+VTIの経費率0.03%

- 信託期間:無期限

- 運用会社:楽天投信投資顧問

- 投資先:米国の株式、約4,000銘柄(米国株式市場ほぼ全体)

- 株価指数:CRSP USトータル・マーケット・インデックスに連動した運用(バンガード社のETF「VTI」)

- 信託報酬:年率0.0938%(税込)※信託報酬0.0638%+VTIの経費率0.03%

- 信託期間:無期限

- 運用会社:SBIアセットマネジメント

- 投資先:米国の優良大型株式、500銘柄

- 株価指数:S&P500に連動した運用(バンガード社のETF「VOO」)

- 信託報酬:年率0.0938%(税込)※信託報酬0.0638%+VOOの経費率0.03%

- 信託期間:無期限

- 運用会社:SBIアセットマネジメント

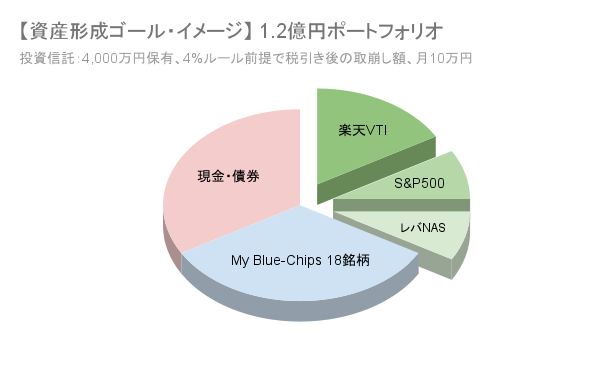

【最後に】わたしの主観

ここまでお読みいただき、ありがとうございます。

いろいろ書いてしまいましたが、最後にわたしの主観で、好みの投資信託について書きます。

わたしが積立購入しているファンド

この記事で紹介した投資信託のうち、わたしが実際に購入しているのは以下です。

- eMAXIS Slim 米国株式(S&P500)

- 楽天・全米株式インデックス・ファンド

「おいおい、全世界株式への投資がおすすめって言ってたじゃないか」とか、「低コストにこだわれって言っておいて、SBI・Vシリーズのほうが低コストなのになんで選んでないの?」とか、ここまできちんと読んでいただいた方には、違和感のあるセレクトではないかと思います。

そのあたり、補足させていただきます。

つみたてNISAでは「eMAXIS Slim 米国株式(S&P500)」を選びました

つみたてNISAは39年間という長い期間利用します。つみたてNISA以外でも投資信託の積立は長期間やっていくつもりでいましたが、つみたてNISAは制度上の制約があるので何かの拍子に気の迷いで解約する可能性も低いです。だから、長期保有の心配がない、信頼がおける商品であること、将来別の魅力的な商品が登場しても、乗る変えるべきか悩むことが無さそうなもの、という観点で検討しました。

将来にわたって低コストにこだわることを宣言しているeMAXIS Slimシリーズは、これにぴったり当てはまる商品だったのです。

また、全世界株式への投資とかなり迷いましたが、せっかく利益が非課税になる制度ですから、少し欲張ってより高いリターンが狙えるのではないかと米国株集中を選びました。

資産形成のコアは「楽天VTI」にしました

米国株集中投資の方針ですので、つみたてNISA枠以外も全部「Slim S&P500」に投資することにしても全然構わないし、むしろそのほうがシンプルかつ高い成果が期待できるのかもしれませんが、全部同じもつまらないなぁ、と少々遊び心が出てしまいまして。

ちょうど新しい投資信託が色々登場していて、その中で「USA360」という投資信託が気になり、積立購入することにしました。ただ、できたばかりの新しい投資信託を資産形成の中心に据えるのはちょっと怖かったので、楽天VTIとペアで同額積み立てて、2本の投資信託によるダブル・コア体制で資産形成を進めることにしました。

低コストにこだわりましょう、と言っておいてなんですが、確かにSlimの方が低コストなので、楽天VTIを選ぶべきでは無いのかもしれませんが、楽天VTIも十分に低コストで、その差はもう気にする必要のない誤差の範囲と考えています。

バンガード社のETFも好きだったので、VTIに投資できる商品への積立はお気に入り、長く続けられそう、という気持ちの面も理由の一つです。

SBI・Vシリーズは、候補になりえませんでした

この記事で紹介した投資信託の中では、SBI・Vシリーズが一番低コストで優秀な商品と言えます。

でも、わたし個人は全く選択肢になっていません。

別に悪い商品だと思っているわけではありませんし、SBI証券に口座を持っていますので、証券会社の制約で購入できないというわけでもありません。

理由の一つとしては、SBI・Vシリーズは楽天バンガードやeMAXIS Slimよりも後発の商品であり、登場した頃にはもうSlimなどの積立を始めてしまってので、今更変える気にならない、という点はあります。

投資信託の乗り換え(売却して、新たに積立購入する)は、売却時に課税される分、不利になると言われています。

それでも、より低コストなものが出たら、今まで積み立てた分を売却せずそのままにして積立を停止し、別に新しい積立を始める、ということでも良いとは思います。

でも、わたしはそれもするつもりは全くありません。

ほんとに個人的な気持ちも問題なんですが、SBI・Vシリーズの、「二番煎じ」感というか、後追いで同じ内容のコストを少し下げただけのものを出す、っていうのが好きになれず。。。ビジネスですから悪いことでは無いですし、コスト競争はユーザ側にもメリットあるのですが。

投資信託は何十年も積立、保有を続けるもので、資産形成、大袈裟に言えば自分の人生の伴侶になる存在です。やっぱり、好きなもの、気に入ったものを長く持ち続けたいと思うと、いくら良いものでも買おうとは思えなくなっちゃうんですよね。

(ほんとに気持ちの問題ですから、SBI・Vシリーズは良い商品だと思ってはいます)

補足

これから積立投資を始める初心者の方を想定して、投資信託を選ぶ際に最低限注意したいことを紹介しました。

ややこしい話はいいから、知りたいことは一つだよ! という人もいるかもしれません。

「ぶっちゃけ、どれが一番儲かるの?」

未来のことは誰にも分かりませんし、投資は自己責任、とも言われますから、この記事では利益の高い低いはあまり触れていません。

投資信託 積立実験

少しでも参考になればと、実験的に積立をしている記事があります。

今回紹介した6ファンドのうち4ファンドはこの実験にエントリーしていますし、含めていないSBI・Vシリーズも同じ指数を採用してる楽天VTIやSlim S&P500のリターンが参考になると思います。

将来もこの通りになるわけではありませんが、投資信託を選択する上で参考にしてみてください。