資産形成には「長期・分散・積立」がおすすめです。

それを実践するために何に投資すべきか? 選択肢はたくさんありますが、管理人がオススメするのは「インデックス・ファンドの積立」です。

具体的にお勧めできる6つの投資信託を実際に積み立てしてみながら、運用状況を報告したり、投資信託選びのヒントを紹介していくコーナーです。

「毎日100円積立」の実験にエントリーした投資信託は、以下の6種類です。

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 全世界株式(オール・カントリー)

- 楽天・全米株式インデックス・ファンド

- 楽天・全世界株式インデックス・ファンド

- iFree NYダウ・インデックス

- iFreeNEXT NASDAQ100 インデックス

今月の運用実績

評価額

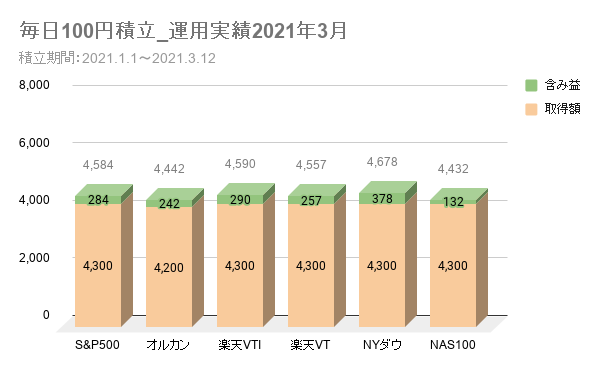

2021年1月1日から毎日100円の積立設定を開始しました。2ヶ月ちょっと経過した評価額は以下の図表の通りです。

| 略記 | 銘柄 | 損益率 |

|---|---|---|

| S&P500 | eMAXIS Slim 米国株式(S&P500) | 6.60% |

| オルカン | eMAXIS Slim 全世界株式(オール・カントリー) | 5.76% |

| 楽天VTI | 楽天・全米株式インデックス・ファンド | 6.74% |

| 楽天VT | 楽天・全世界株式インデックス・ファンド | 5.98% |

| NYダウ | iFree NYダウ・インデックス | 8.79% |

| NAS100 | iFreeNEXT NASDAQ100 インデックス | 3.07% |

考察

なんと意外なことに、NYダウがトップを走っています(「意外」なんて言ってごめんなさい)。

指数のパフォーマンスとしてはS&P500と比べてやや劣る印象を持っていました。「この10年がたまたまそういう相場だっただけ」と言った分析を見たこともありましたが、本当にそうですね。今はバリュー株が元気な相場。NYダウも勢いがあります。全然意外な結果ではないですね。

NASDAQ100が最下位です。この集計をした時点ではこのような数値でしたが、数日前は含み益はマイナスでした。つまり、元本割れ、投資した額より価値が減ってしまっていたわけです。

でもこれも、「そういう時期を切り取っただけ」と言えると思います。1月1日からの積み立てですから、ハイテク株が売られた時期。NASDAQにとても不利な時期です。

いずれにせよ、たった2ヶ月ちょっとの積立期間ですから、ファンドの優劣を結論付ける材料としては不足です。長期で見ていきましょう。

投資信託選びのヒント

今月はエントリーした6ファンドのコストを見ていきたいと思います。

「長期・分散・積立」がオススメ、その「長期」、どれくらい長期なのかというと、20年〜40年くらいの幅で考える必要があります。

投資信託を購入・保有すると、その保有額に応じて「信託報酬」と呼ばれる管理費用が発生します。毎年、何年も払い続けるものですから、ちょっとの差が無視できないものになっていきます。

なお、信託報酬以外のコストも発生し、わかりやすいところだと「購入時手数料」がありますが、こちらは「ノーロード」と言って無料になっていることが多いので、今回の記事では割愛して、信託報酬にフォーカスして説明します。

信託報酬

「毎日100円積立」の実験にエントリーした6つのファンドの信託報酬を一覧表にしました。本記事執筆時点で各社ホームページに掲載されていた交付目論見書を参照しました。

| 投資信託 | 信託報酬(税抜) |

|---|---|

| Slim S&P500 | 0.088% |

| Slim オルカン | 0.104% |

| 楽天VTI | 0.12% |

| 楽天VT | 0.12% |

| iFree NYダウ | 0.225% |

| iFreeN. NAS100 | 0.45% |

絶対的な基準があるわけではないと思いますが、「0.5%以上だと購入を避けた方が良い」とか、「0.3%以下なら問題ない設定と言える」とか、専門家のそのようなコメントを見たことがあります。

6ファンドとも合格ラインと言って良さそうです。NAS100は高めに見えますが、その分リスク・リターンも高いですから、リターンに見合ったコストであると腹落ちできるかどうか、ですね。

現在6,000種類以上の投資信託が販売されていると言われていますが、中には1.0%越え、2.0%越えの信託報酬が設定されたものもあるようです。コストが高い分、爆発的なパフォーマンスが期待できるなら検討の余地があるかもしれませんが、紹介している6ファンドと大して変わらない、場合によってはパフォーマンスが劣るにもかかわらず、高いコストのものもあるようです。いわゆる「ぼったくり」なのだと思います。そういったものをつかまされないよう、注意したいものです。

信託報酬をチェックしてファンドを選びましょう

例えば、コツコツ積立したり、まとまった資金が手に入ったりして、資産額1,000万円に到達したとします。投資信託として保有していた場合、信託報酬=1.0%だと、維持しているだけで年間10万円の費用を支払うことになります。0.1%だと、年間1万円です。だいぶ違いますね。しかも、保有している期間、毎年です。

期待利回りが20%を超えるような化物じみたファンドなら1.0%くらい気にならないかもしれませんが、インデックス・ファンドで、利回り3.0%〜5.0%くらいを想定して購入することが多いと思います。ここからコスト分、利回りが下がると考えられるわけですから、ぼったくり投資信託を買ってしまったら、リターンは半減してしまいます。そういうものは選んではいけません。

eMAXIS Slimシリーズの低コストは目を引きます。三菱UFJ国際投信さんは「将来にわたって業界最低水準の運用コストをめざし続ける」と宣言していて、安心して保有できると感じます。

その他のファンドも十分に低コストですし、この数年は低コスト競争になっていて、あるファンドが信託報酬を引き下げると、競合ファンドも追随する流れがあります。個人投資家にとっては嬉しいですね。